Entgegen der landläufigen Meinung wählen Betriebsprüfer niemanden zufällig aus. Die Finanzämter entscheiden nach einer ersten internen Analyse und konkreten Gründen.

-

1. Vertrauen vs. Kontrolle

Bitten Sie den Prüfer um einen Ausweis. Damit verhindern Sie, dass ein Unbefugter Einsicht in Ihre vertraulichen Dokumente erhält.

-

2. Guter Gastgeber

Der Betriebsprüfer sollte einen Arbeitsplatz in einem abschließbaren Raum zur Verfügung gestellt bekommen. Ein Angebot für Kaffee, Tee oder Wasser ist nicht übertrieben, sondern verbessert die Atmosphäre. Bleiben Sie während der ganzen Prüfungszeit freundlich, sachlich und gelassen. Vermeiden Sie private Gespräche oder Themen.

-

3. Kommunikation/Ansprechpartner

Die Kommunikation mit dem Betriebsprüfer sollten Sie Ihrem Steuerberater überlassen, da dieser in diesen Dingen ein Profi ist. Ihr Part dagegen ist es, dem Betriebsprüfer mitzuteilen, an welche ausgewählten Ansprechpartner er sich wenden kann. Sie sollten im Weiteren dem Prüfer nur Unterlagen an die Hand geben, die dieser auch wirklich anfordert. Bitten Sie im Vorwege schon darum, dass alle Anfragen ausschließlich schriftlich gestellt werden. Die Anfragen des Prüfers sollten Sie oder der von Ihnen benannte Ansprechpartner an den Steuerberater schicken. Stimmen Sie sich mit ihm ab, was genau zu tun ist. Legen Sie dem Prüfer die angeforderten Unterlagen möglichst zügig vor.

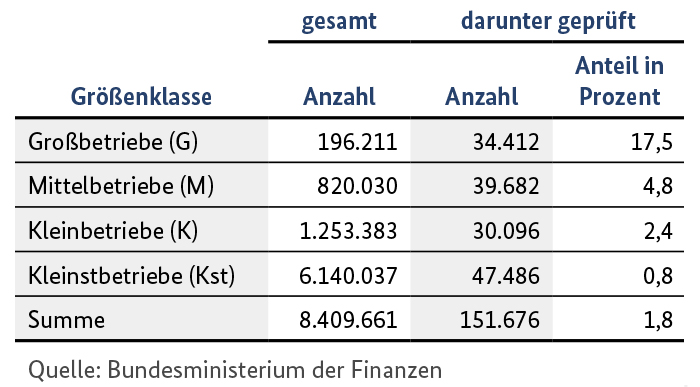

Mit seinen persönlichen Steuern und den Steuern seines Betriebs beschäftigt sich kaum jemand gern. Gleichwohl sollte alles akkurat und penibel erstellt werden, andernfalls wächst das Risiko, ungebetenen Besuch von einem Betriebsprüfer zu bekommen. Dass die staatlichen Prüfer aktiv sind, zeigen die sogenannten Ergebnisse der steuerlichen Betriebsprüfung.

Anzahl der Betriebe nach Größenklassen im Berichtszeitraum 1. Januar 2022 bis zum 31. Dezember 2022:

Ist ein Betriebsprüfer erst einmal im Haus, dann vergeht nicht nur wertvolle Zeit, die Unternehmer besser nutzen könnten. Häufig muss der Betrieb anschließend Steuern nachzahlen. Die durchschnittliche Rückvergütung betrug 2015 bei den Kleinstbetrieben rund 15.000 Euro. Den geprüften Firmen wird auf diese Weise über 40 Prozent des Jahresgewinns entzogen. Die Rückzahlung kann auch höher ausfallen, sollte der Prüfer die komplette Buchhaltung neu anfordern und die Steuer für mehrere Jahre schätzen. Weitere Kosten können für einen Steuerberater anfallen.

Ordnung ist viel wert

Um einer Nachprüfung zu entgehen, ist einiges zu beachten. Unterlagen und Belege müssen sauber und ordentlich sortiert sein. Sinnvoll ist es deshalb, die Dokumente immer sofort abzuheften und zu verbuchen. Idealerweise sollte ein Steuerberater den Jahresabschluss sowie die jeweiligen Steuererklärungen erstellen. Auch sollten Anfragen des Finanzamts fristgerecht und sorgfältig beantwortet werden. Selbstverständlich sollten Steuern pünktlich bezahlt werden. Die aufgelisteten Zahlen müssen zudem gut zu vergleichen sein – auch über mehrere Jahre hinweg. Insgesamt muss das Zahlenwerk einen optisch ansprechenden Eindruck machen. Überdies sollte der Unternehmer das Finanzamt über größere Abweichungen und Besonderheiten im Zahlenwerk umgehend informieren.

Hellhörig werden Finanzämter etwa, wenn eine Firma sinkende Einnahmen er- wartet, eine Herabsetzung der Steuervorauszahlungen beantragt – und dann in der Steuererklärung doch höhere Einnahmen mitteilt. Da wittern die Beamten Steuerhinterziehung. Untypisch hohe Gewinne im Verhältnis zu einem bestimmten Gewerbe können zudem ein Zeichen für Geldwäsche sein. Wenn etwa ein kleiner Klempnerbetrieb einen zu versteuernden Gewinn von zwei Millionen ausweist, dürfte das Finanzamt nachbohren. Aufmerksam werden die Betriebsprüfer auch, wenn die Lohnkosten überraschend gering ausfallen. Schnell fragt sich der Finanzbeamte, ob der Betrieb nicht auch schwarz abrechnet. Nicht zuletzt: Passen die Materialkosten nicht zum Umsatz, vermutet der Fiskus ebenfalls Schwarzarbeit oder Geldwäsche.